酩势

中国酒业,不仅上游品牌方正经历着一场前所未有的价值重构,下游的通路端也在掀起一场生死存亡的渠道革命。

2024年供应链巨头的怡亚通全年营收776.16亿元,同比下滑17.8%,归母净利润仅1.06亿元,连续三年下滑。其白酒业务更是腰斩,自有品牌也深陷价格倒挂的泥沼。

无独有偶,昔日“白酒连锁第一股”银基集团的陨落更为惨烈。因过度依赖名酒经销权(如五粮液、茅台),未能及时调整,最终黯然退市,创始人梁国兴甚至抛售香港半山豪宅。

与之形成鲜明对比的是连锁势力的强势崛起:河南金辉连锁多家单店销售过亿;泰山名饮销售超150亿元;华致酒行上市;小酒喔以 “南拓北跃” 战略加速布局,四家新店同步在济南落地,展现出强劲的扩张势头。

《2024 中国酒类连锁发展报告白皮书》指出,目前连锁化率不足 5% 的中国酒业,未来十年将向 20%-30% 跃进,这意味着将会诞生千亿级连锁巨头,传统分销的黄昏已然来临。

传统分销模

效率之殇与信任危机

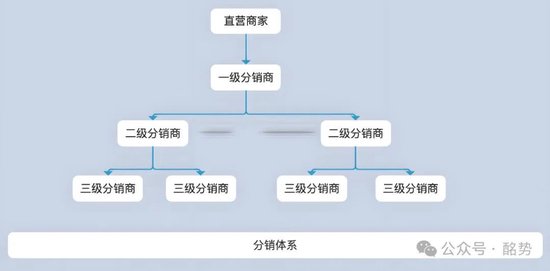

白酒行业过去三十年依赖的“厂家-总代理-区域分销商-终端店”金字塔体系,正在加速瓦解。银基集团的退市和怡亚通的增长失速,本质上暴露了传统模式的致命短板:库存黑洞、价格倒挂、终端失控。

库存黑洞:传统分销商为完成厂家任务疯狂压货,导致渠道库存周期从90天拉长至180天以上,大量资金沉淀在流通环节;

价格倒挂:电商平台和连锁店直营体系打破区域价格壁垒,传统渠道商的批发价甚至高于零售价;

终端失控:餐饮店、烟酒店等终端网点被连锁品牌收编或自建渠道替代,分销商沦为“搬运。

渠道革命

连锁的三大杀手锏

1. 效率碾压:从 “龟速度” 到 “闪电达”

传统分销的层级冗余是其致命伤。以怡亚通为例,“层层倒货” 的模式在渠道扁平化的浪潮中举步维艰。而连锁品牌则在效率上实现了质的飞跃:

• 泰山原浆通过精准的预测备货和专营店直送模式,在北方市场实现了 24 小时达,让消费者能更快品尝到新鲜的美酒;

• 小酒喔的 TMS 系统将订单处理效率提升了 300%,线上订单占比超过 60%,大大提高了销售效率;

• 华致酒行采用 “前置仓 + 中心仓” 模式,将物流成本压缩至 2.3%,在成本控制上领先一筹。

数据显示,连锁品牌库存周转天数从传统渠道的 180 天优化至 60 天,坪效提升 40%。这种效率的跃迁,就像火枪对冷兵器的降维打击,彻底改变了渠道竞争的格局。

2. 体验重构:从 “卖货” 到 “造梦”

当传统烟酒店还在比拼陈列面积时,连锁品牌已经开始打造 “第三空间”,为消费者带来全新的体验:

• 泰山原浆的门店内,德国酿酒师现场讲解酿酒工艺,消费者甚至可以参与酵母投放,亲身感受酿酒的魅力;

• 华致酒行增设了茶空间、静吧,吸引高净值人群成为 “云股东”,通过圈层裂变拉动销售,将门店从单纯的交易场所升级为社交与体验中心;

• 酒仙网构建了 “线上商城 + 直播基地 + 供应链金融” 的闭环,复购率提升至 45%,让消费者在购物的同时享受更多的服务和体验。

这种 “五感营销” 极大地增强了消费者的粘性,让连锁门店成为消费者愿意驻足、交流的场所。

3. 数据赋能:从 “盲人摸象” 到 “上帝视角”

传统分销的 “信息孤岛” 被连锁品牌的数据帝国彻底瓦解:

• 小酒喔分析 700 万会员的消费行为,推出 “千店千面” 选品策略,将滞销率从 15% 降至 3%,实现了精准营销;

• 泰山原浆利用美团热力数据指导选址,单店坪效提升 40%,让选址更加科学合理;

• 1919 通过动态成本模型优化库存周转,人力成本占比从 20% 降至 15%,实现了精细化运营。

数据驱动的精细化运营,让连锁品牌能够提前 3-6 个月感知市场风向,在市场竞争中占得先机。

传统分销的自救

与连锁的 “超限战”

1、传统分销的 “挣扎突围”

面对连锁品牌的冲击,传统分销祭出了三招,但效果却不尽如人意:

• 价格战:某省代将茅台王子酒批发价压至 230 元 / 瓶,低于指导价 15%,虽然短期内可能吸引了一些客户,但毛利率跌破 5% 临界点,无异于饮鸩止渴;

• 关系网:依赖地方政府定制酒项目维持 30% 政务市场份额,但在反腐风暴中逐渐瓦解,传统的关系营销模式难以为继;

• 下沉市场:发展乡镇 “夫妻店联盟”,却遭遇连锁品牌 “千城万店” 计划的围剿,在渠道下沉的竞争中处于劣势。

这些策略不仅没有挽回传统分销的颓势,反而加速了其式微。

2、连锁势力的 “多维进攻”

连锁品牌已经进入生态竞争阶段,从多个维度展开进攻:

• 供应链战争:1919 自建恒温仓储,酒仙网开发 “容大酱酒” 自有品牌,利润贡献率超 30%,在供应链上建立了自己的优势;河南中玖商联的集采模式,不仅使多家河南区域连锁去年实现了利润的增长,资金与库存压力也大大降低。

• 生态构建:珍酒打造 “酒食融合” 场景,联合头部酒企发布 “中国美食报告”,反哺产品销售,构建了独特的生态体系;

• 资本博弈:华致酒行斥资 10 亿元并购区域酒商,门店突破 2000 家,通过资本运作加速扩张。

酒业渠道的权力重构

1. 连锁化率 20%的目标

据《2024 白皮书》预测,到 2028 年,连锁渠道将占酒类零售市场的三分之一(3500 亿元),300 万家传统烟酒店将被 10 万家标准化门店取代,连锁化进程将进一步加快。

2. 区域霸主的崛起

泰山名饮以 “131 深耕策略” 在 30 个县域市占率超 60%,小酒喔实现县级覆盖率的快速提升。区域连锁凭借本地化服务效率,成为对抗全国巨头的关键力量,形成差异化竞争。

3. 供应链重构

连锁品牌向上游渗透,如歌德盈香入股全兴酒业,酒仙网与泸州老窖联合开发 “三人炫” 系列,年销售额近 5 亿元。这种 “流通 + 生产” 模式,终结了 “厂强商弱” 的旧秩序,重构了酒业的供应链格局。

酒业渠道的变革不仅仅是形态的更替,更是权力版图的重构。传统分销的困兽犹斗,连锁铁骑的狂飙突进,共同勾勒出行业的未来图景:效率、体验与数据的三重革命,将催生一个更扁平、更智能、更贴近消费者的酒业新生态。

正如华致酒行总裁李伟所言:“连锁不是终点,而是通往消费者价值的起点。“ 在这场激烈的竞争中,谁能把握变革的脉搏,谁就能在酒业新秩序中占据一席之地。

你认为未来酒业渠道会被连锁品牌垄断吗?欢迎在评论区分享